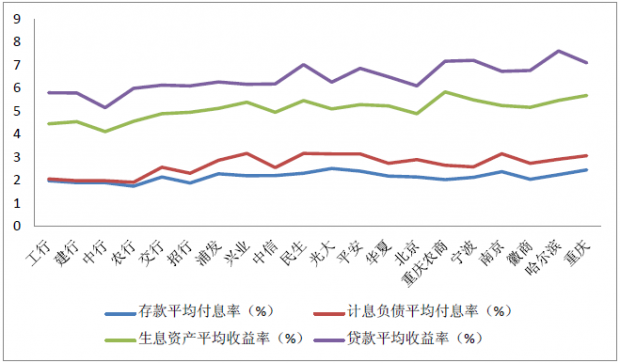

中国商业银行面对渐趋市场化的利率条件会如何演变?本文选取20家A、H股上市商业银行进行初略分析,20家2013年末资产合计94.43万亿人民币,占所有商业银行2013 年末总资产118.80 万亿元的79.49%。利率市场化较笼统,准确说是商业银行生息资产和计息负债对应金融工具的价格市场化。商业银行生息资产和计息负债价格见下图(横轴按2013年末资产规模降序排列,数据来自各家年报,下同):

上图列举了20家商业银行2013年生息资产及其中最主要项贷款和计息负债及其最主要项存款的价格,总体上价格随规模都趋于上升。负债端,大银行议价能力更强,能以较低价格负债,农行计息负债和存款价格最低说明不发达地区金融压制程度更甚。贷款市场,小银行面对现实更倾向民营、中小企业,后者资金获取能力相对弱,只好接受高利率。中行生息资产和贷款价格最低,和其海外资产比重大有关。

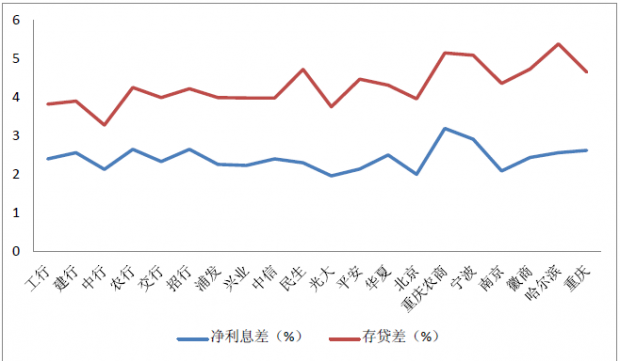

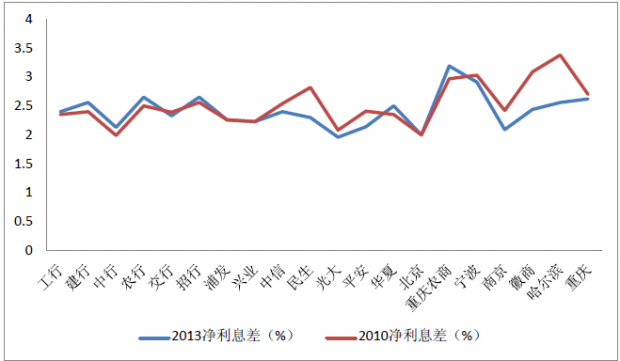

价差更能说明问题,下图是20家商业银行2013年净利息差(生息资产平均收益率—计息负债平均付息率)和存贷差(贷款平均收益率—存款平均付息率)情况:

净利息差大小银行差距不大,存贷差随规模减小趋上升。看来收益于存贷管制最大的未必一定是大银行,如认为小银行定价更市场化,随着市场化深入,大银行存贷差还将上升?净利息差最高重庆农商行,存贷差最高哈尔滨商行。

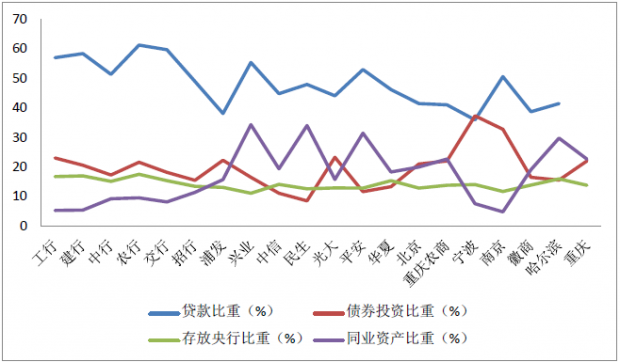

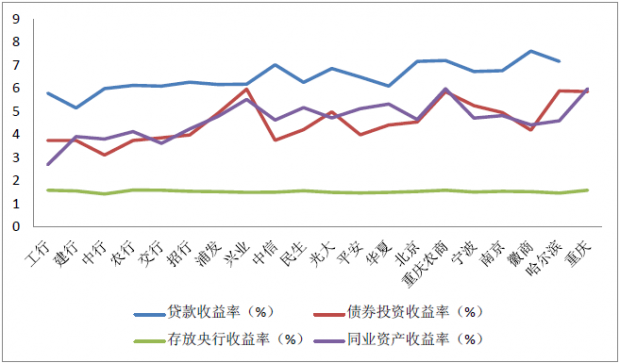

以下四图分别反映了商业银行生息资产分布(每项生息资产/总生息资产)、生息资产价格、计息负债分布(每项计息负债/总计息负债)、计息负债价格,均为平均数。可以看出,商业银行资产端:存放央行比重及其价格基本固定(存款准备金政策的管制特征),这部分将来也不可能市场化;其它三项资产(贷款、债券投资、同业资产),价格上小银行有优势,配置上大银行有优势(高价格资产比重更大)。

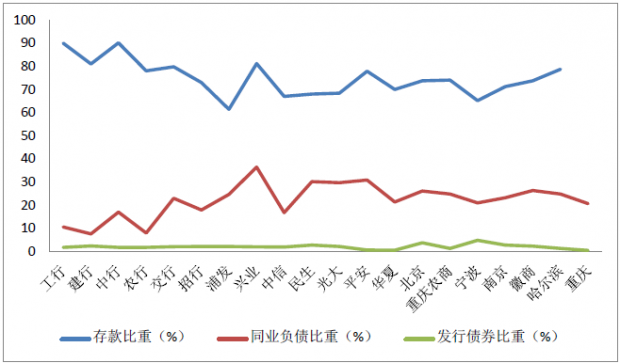

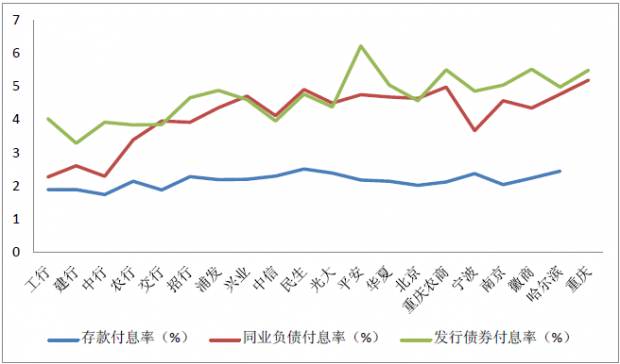

负债端:发行债券比重太低可忽略;存款和同业负债两项负债中,主要差距在同业负债,大银行有议价优势。

商业银行的资产和负债市场,同业和债券价格基本市场化,贷款价格加速市场化,存款价格迫于竞争也呈市场化趋势。总的来说资产和负债价格都在上升,但商业银行净利息差并未收窄,2010—2013年商业银行净利息差对比见下图:总体变化不大,依规模两级化,大银行净利息差略有上升,小银行净利差有所下降。缘于规模、信用等原因,大银行在负债端有价格优势,资产端优势不足,如果大银行迫于竞争压力采取类似小银行的积极资产配置,市场化冲击有待观察。

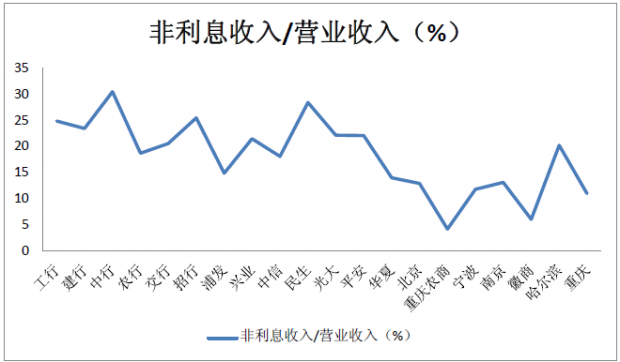

影响商业银行利润的不仅是净利息差,收入结构和也很重要,见下图(2013年数据)。商业银行的非利息收入主要是手续费及佣金收入,基于网点、规模等因素,大银行更有优势。

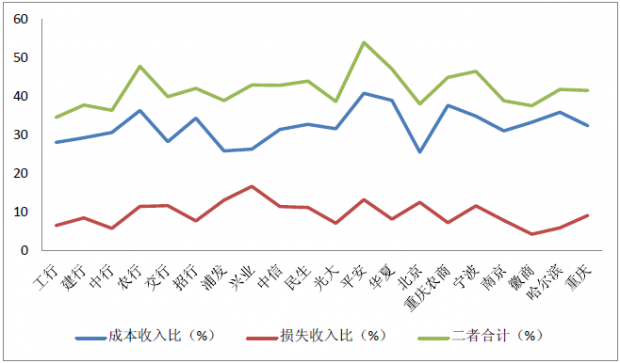

商业银行成本和风险控制能力同样关键,下图是2013年相应数据,成本收入比=业务及管理费/营业收入,损失收入比=资产减值损失/营业收入,大小银行都不低,差别不大。

中国商业银行体量庞大,与实体经济不对称,压制了直接融资发育,规模结构不合理,管制带来配置扭曲。价格市场化是改革方向,但认为市场化能解决所有问题可能过于天真:价格市场化未必能压缩商业银行利润空间;价格放开,大银行可能凭借规模优势,显现“马太效应”;不计银行同业及债券市场,把企业和个人归为经济活动实体,他们既是商业银行负债持有者也是商业银行资产承接者,价格同时上扬,他们难说肯定获利;有人认为银行存款利率上升,贷款利率未必同步,因为对贷款的需求随利率上升会下降,理论上对,但在现阶段未必,实体愿接受比贷款利率上扬后更高的“影子融资”价格就是明证;居民希望商业银行给他们提供利率不断上涨但无风险的存款服务,这可能误导了自己也误导了银行;至于互联网,中国金融的麻烦不是聚集资金,而是在收益/风险匹配条件下使用好资金,相同宏观约束下,互联网亦难作为。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号