中国远洋控股股份有限公司(股票代码601919,1919HK )2013年3月28日发布公告称:鉴于公司2011 年、2012 年连续两年亏损,根据《上海证券交易所股票上市规则》的相关规定,上海证券交易所将对公司股票实施退市风险警示,实施退市风险警示后股票交易的日涨跌幅限制将为5%,股票简称从2013年3月29日开始由“中国远洋”变更为“*ST 远洋”。

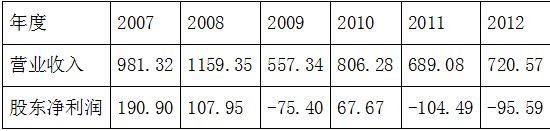

该公司自2007年6月A股上市来业绩并不理想,见下表:

中国远洋2007-2012年业绩(亿元人民币)

可以看出公司收入和利润呈下降态势,尤其是利润,上市当年就是最高之时。6年中有3年巨亏,6年合计净利润仅91.04亿元,A股2013年4月19日收盘价3.53元,复权后仅发行价8.48元50%左右,离最高价67.84元跌去约95%,对一个A股募集资金约280亿元人民币、H股募集资金约90亿港币的公司,这是份不合格的答卷,投资者和舆论批评很正常。

巨损的原因不复杂,据2012年年报,公司亏损主要三项构成:主营业务中的干散货航运营业毛利-44.96亿元;营业外支出中的赔偿金、违约金、滞纳金及罚款支出11.30亿元;营业外支出中的亏损合同13.72亿元。亏损合同是指之前签订的租入船合同有可能成为亏损合同,具体到2012年又分两类: 锁定合同, 在2012年12月31日有租出船锁定的租入船合同,这部分亏损是确定的,5.01亿元;敞口合同,在2012年12月31日没有租出船锁定的租入船合同,这部分亏损是推算出来的,8.71亿元,会计推算时实际又将敞口合同分两部分,一是2013年12月31日之前到期的租入船敞口合同,按2013 年1月1日至2013年12 月31日的BDI指数平均1000点水平测算,二是对于2013年12月31 日以后到期的敞口合同,因间隔较长不测算亏损。也就是说亏损并未消化完,如果未来BDI上升对中国远洋就是福音(2013年4月15日的BDI为876)。中国远洋的亏损不是偶然而是基本策略上的,但管理层扭亏似无治本之策,公司2013年3月28日发布关联交易公告称:公司与中远集团于(其控股股东) 2013 年3 月27 日签订了《中国远洋控股股份有限公司与中国远洋运输(集团)总公司关于中国远洋物流有限公司100%股权转让协议》,据此本公司同意向中远集团出售中国远洋物流有限公司100%的股权,转让价格为673,870.42 万元人民币。据估通过此交易中国远洋将实现

约20亿投资收益。变卖资产无经营意义,年报显示物流2012年收入92.75亿元,同比增长45.0%,毛利率19.5%,是公司主营业务的亮点。而物流历史上就是中国远洋从大股东手上买来的,A股IPO募投第一项就是约 167,964 万元收购控股股东持有的物流51%股权,为账面扭亏就反复倒手,相信将来中国远洋还会将物流重新买回,这种沦为会计工具的交易是对投资者和监管者的嘲弄。

巨亏/频繁关联交易的国企不止中国远洋一家,大家出奇不满或因董事长魏家福在博鳌论坛上的一席话:“如果像个别股民骂的那样坏,我还能跟领导人参加金砖五国会议吗?……党中央、国务院了解中远,我就足够了。”和大多貌似木纳的国企领导比,魏其实说了真话。中国远洋/中远集团是央企,体现国务院意志顺理成章,但矛盾麻烦在于中国远洋是上市公司,形式上股东大会为最高权力机构,需向投资者负责。对中国远洋而言妥善解决这种矛盾的办法就是主动将公司从资本市场退市、私有化。产权变革上私有化有两种含义:一是指国有企业民营化,二是指公众公司非公众化,这里指后者。中国远洋2012年末归属母公司股东所有者权益251.37亿元,货币资金468.36亿元,2013年4月19日收盘市值360.06亿元,以目前股价适当溢价私有化合理可行,这对中国远洋的投资者、管理层、产权管理者、资本市场监管者没准都是解脱。退市后中国远洋只有国家(国资委)唯一股东,能够方便体现国家意志而不受其他投资者牵制。非公众公司无需信息披露,目前中国远洋的年报里就有“国防滚装码头补助款、战备门机补助款”等信息,海外一直有中国远洋是中国“准武装力量配置”、“肩负特殊使命”的谣言,以公众公司要求披露这等信息岂非彼此不便?且国有独资企业,在会计上也能灵活不少,至少锁定合同/敞口合同之类可特殊处理。总之利国利民利己,何乐不为?至于融资功能,中国目前环境下对央企不是问题。

对中国远洋这类央企,上市也许不是对的选择,它加剧了产权配置、人事任免、业务导向、信息披露、会计处理上的矛盾,国家战略和投资者利益有时无法调和,具体到国企管理者往往顾此失彼。一心无法二用,一仆难事二主,老魏,退吧。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号