上世纪70年代初,美元与黄金脱钩,布雷顿森林体系动荡,美元汇率承受冲击,世界各国尤其是西欧深受其苦。面对抱怨,时任尼克松财长的康纳利(John Connally)坦言:美元是我们的货币,你们的问题。话虽傲慢,倒属实情。

中国人民银行主要职责之一就是发行人民币、管理人民币流通,这也是央行领导的工作。拜读央行行长周小川新著《国际金融危机:观察、分析与应对》(中国金融出版社,2012年11月)后想到本题目。周著在239-262页(“中央银行治理研究:议题与要点”)和83-100页(“中央银行研究和应对危机的若干方法论问题”)中提到两个重要的议题,一个判断,一个逻辑:判断是“货币超发”不是中国实际;逻辑是货币供应量与宏观经济调控的目标,特别是与价格稳定之间已经失去了逻辑关系。书云“从理论上说,随着金融市场的发展、资产市场(包括房地产市场)的扩张,以及贸易量的上升,经济体系对货币的需求也有一个不断扩张的过程。从实践情况看,随着我国市场化改革不断深入,经济的货币化程度也不断加深,货币需求量有明显的增长,也印证了这一理论。”(248页)周是中国少数从事宏观经济管理工作同时还进行原创思考者,钦佩!钦佩之余有些困惑,请教如下。

1.中国的货币是否超发。见下表:

说明:来自世界银行网站显示的Money and quasi money (M2) as % of GDP,2011年数据。

各国M2口径未必完全一致,M2/GDP也未必有普遍的规律性,但偏差隐含着什么?中国远高于美国和其它金砖国家,和德国接近,说明什么?

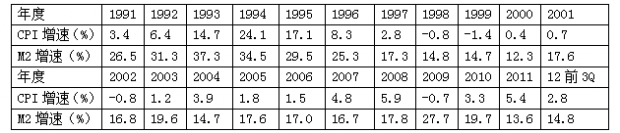

2.中国CPI和货币供应量关系扑朔。见下表:

说明:采用国家统计局数据,其M2和人民银行数据略有差距,为可比都用统计局数。

两者当期/时滞关系都不明显,可否简略理解货币供应量流进了两个池子:消费品和资产品(资本市场、大宗商品、房地产市场、艺术品等等),前者的水位标识是CPI,后者是各种指数。虽不断放水,但增量的水大部并未流入消费品池中。麻烦在于:CPI虽有争议但基本被认可,资产品价格测度太复杂,形不成一个综合值,且单个价格也需区分(如股票价格是否考虑P/E?),两个池子会相互渗透?我们也很难相信美国的资产品池子容量会小于中国。

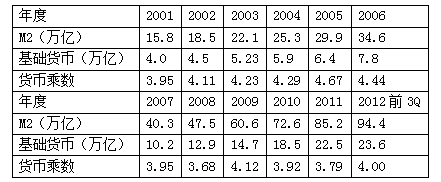

3.货币乘数有限波动。虽然近年中国货币供应量增加迅猛,与此同时基础货币也基本同步增长,货币乘数波动不大。见下表。

说明:均为当期期末数,来源人民银行。

12个统计时段货币乘数简单平均值为4.10,基本在平均值10%范围上下波动,说明在一个较长时段各种准备金率及M2构成变化的作用较恒定。

4.偏大原因。如前所言,即使考虑资产品的需求,中国的货币供应量仍然偏大,M2/GDP或无规律性可言,世行数据显示统计的200多个国家/地区中,平均125.64、最高486.37、最低11.46。但中国偏大总有原因,或许无法彻底说清,试着猜猜:贸易顺差,这已讨论很多了;由于货币供应量是期末累计概念,中国是不是部分货币供应已丧失货币功能以某种形式窖藏起来了;对一定经济总量而言,货币周转速度越快需求的货币总量就越少,中国实体经济的库存及应收/应付问题一直比较严重,是不是货币周转(不仅仅是M0周转)速度下降导致了货币供应量的超高;中国商业银行为规避贷款规模/存贷比控制大量签发银行承兑汇票,银行承兑汇票支付比贷款支付,可创造更多存款/贷款总额,但其中很大部分被“固化”在银行内,不能用于对外支付,承兑和贴现过程大量存在,会导致贷款总额和M2快速增长,由于这种新增的很大部分不能用于对外支付,因此是“注水”的增长,对实质经济增长的贡献作用会打折扣;相对GDP而言,M2的统计更简单些,亦即仅从统计技术手段说M2更加可靠,大胆假设,中国实际GDP或许比统计值大。

中国新发展目标是到2020年GDP翻一番(比2010年),不知届时货币供应量翻多少、怎么翻?货币天天用,困惑想不通。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号