创业板是2009年9月推出、开始股票发行申购的,距今已3年,明清科举(乡、会试)惯例3年一次,3年的创业板不妨初步总结一下,看看成绩。截至2012年9月11日,创业板有上市交易公司349家,其中制造业(按深交所分类,下同)226家,非制造业123家。为使3年数据具可比性,我们选择其中有2010年年报的公司(其后上市的公司仅有2011年年报,可比性受限),共188家,占总数的54%,制造业119家,非制造业69家,具相当代表性。所用数据均来自深交所公开信息。

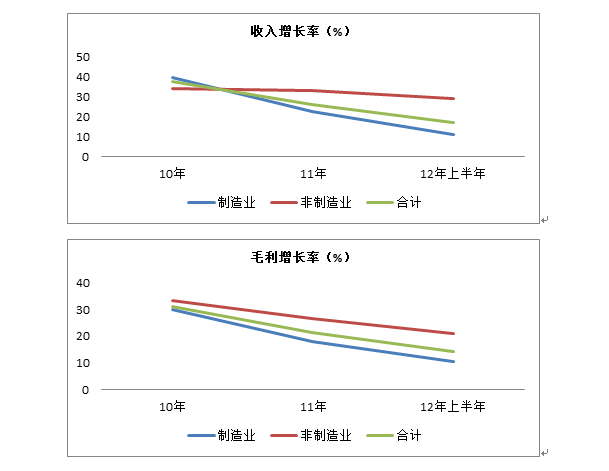

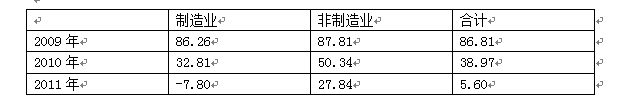

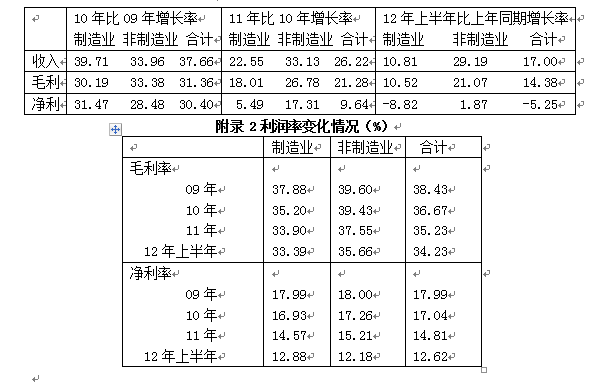

上述3个图反映了09年—12年上半年趋势,净利指归属于上市公司股东的净利润,增长率均为和上年(上年同期)比较。从3个主要经营指标来看,创业板情形不妙:3项指标增长均放缓,制造业比非制造业减速更明显,利润比收入增长更乏力,2012年上半年制造业净利出现根本性逆转,下降8.82%,合计下降5.25%,仅非制造业有1.87%的轻微增长(公司年报数字都是当年价格数,如考虑通胀肯定也是负数)。假定以同比增长30%作为高增长门槛,在所统计的188家创业板公司中,只有6家(约3%)连续3个时段收入、毛利、净利增长均能够达标,其中2家制造业、4家非制造业。看来创业板高增长还是美好的期待。

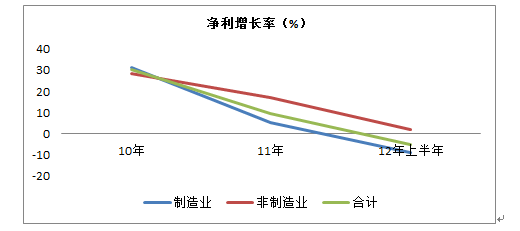

不但规模指标减速,经营能力指标也在下降,上两图反映了4时段毛利率和净利率情况:毛利率和净利率均呈下降,制造业率先下降、非制造业跟进,创业板公司在市场议价能力、成本管控、费用开支等都面临压力。一般意义上说创业板公司行政垄断可能性不大,价格下滑说明技术创新不够。假定以毛利率50%和净利率20%作为门槛,在所统计公司中,有20家(约11%)连续4时段毛利率和净利率均能够达标,其中8家制造业、12家非制造业。创业板技术含量有待提高。同时达到两个门槛(增长率和利润率)的只有2家公司(制造业、非制造业各1家)。在创业板中找到高技术、高增长样本的机会大慨只有1%,总体上在对应的市盈率下几乎没有投资价值,成功的概率略强于福利彩票。

相对规模和经营能力指标,下降更明显的是资金状况指标。

经营性现金流净额比较值(以2009年数为100)

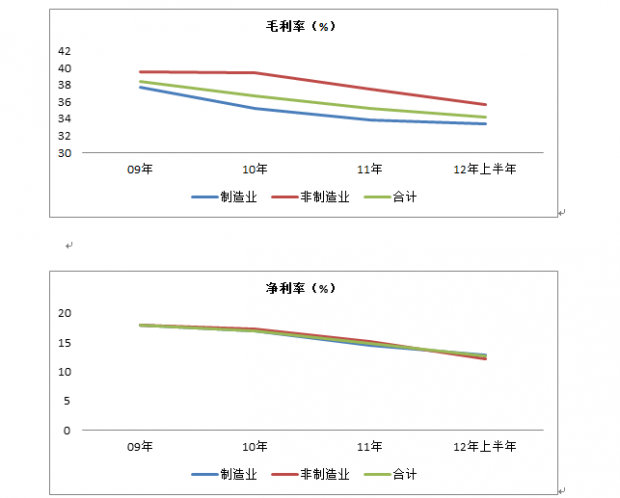

表中显示,经营性现金流下降幅度更大,制造业更急剧,2011年制造业总计的现金流竟然是负数,且当期现金流和净利的比例也在下降。

经营性现金流和净利比(%)

相对于利润,现金流是更实质的指标,它的下降说明:企业净利构成中经营性活动比重下降、或报表会计技术处理力度加大、或收入并未以现金流入方式实现(变成了应收账款),下表数据基本说明了这点。

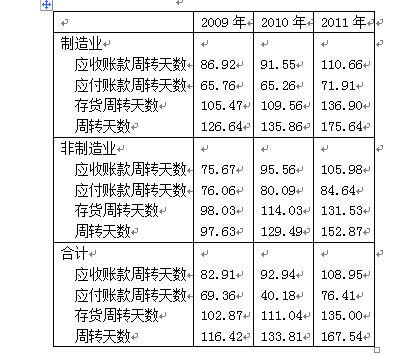

资金周转情况(天)

上表中,应收周转天数=应收/收入×360天,应付周转天数=应付/成本(收入-毛利)×360天,存货周转天数=存货/成本(收入-毛利)×360天,周转周期=应收周转天数+存货周转天数-应付周转天数。可见应收周期拉长,存货增加,周转放慢,其中制造业更显著,说明企业内部经营困难逐渐外部化,库存增加,债权/债务互相纠缠(三角债),矛盾转向社会信用不足,企业风险传染到金融体系。

创业板3年小考成绩堪忧,这既反映了当前中国中小企业的困境、制造业的弱势地位,也表明创业板遴选标准和标准的行政掌控都有待改善,标准要有利创新,标准的掌控要排除干扰、杜绝不达标者。这或许还有很长的路要走。

附录1收入利润增长情况(%)

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号