阅读:0

听报道

说中国监管部门不爱护证券市场和股民,我坚决不同意,证监会官网上的口号就是:“维护市场公开、公平、公正,维护投资者特别是中小投资者合法权益,促进资本市场健康发展。”不光喊口号,也付诸行动,监管者为股票市场殚精竭虑,磨破了嘴、跑断了腿、操碎了心,几乎辛苦到“而视芒芒,而发苍苍,而齿牙动摇…而寿者不可知矣!”的地步。但爱归爱,效果如何就见仁见智不好说,2016年开年A股就“熔断”了好几回,约10万亿市值灰飞烟灭,股民损失惨重。亡羊补牢未为晚也,监管部门找到的办法之一就是控制A股IPO:既包括现存审核制下极大降低IPO的强度,也包括不断向市场暗示IPO注册制不会来得那么快、那么猛。其实中国的IPO,审核制、注册制都仅是形式,监管者控制是关键,长期以来监管部门形成了某种思维定势:调控IPO是维护股票市场健康发展的工具。这不可谓不是献爱心,但能否收获期望的健康?实践基本给出了否定回答。

无需翻旧账,聚焦2016年初春A股的急剧下跌,除去莫名其妙的“熔断机制”外,坊间一般认为主要原因包括:人民币汇率急剧波动、中国实体经济低迷、大股东减持、IPO注册制等等。汇率和实体经济对股票市场是“外生变量”,监管者鞭长莫及,不谈。至于大股东为什么要减持?个体原因千差万别,普遍的原因肯定是股票太贵了呗,贵到公司的实际控制人和高管都没有信心、都觉得不正常,卖之唯恐不及。针对这情形出台一些应急管控措施可以理解,但充其量只能算是扬汤止沸,只要高价诱惑存在,他们想方设法找借口、钻空子都要卖,自己离婚要卖、辞职要卖、孩子掉井里也要卖,况且从民法角度讲,那些高价股票毕竟是他们的合法财产,监管部门也没有充足依据让他们长期不交易。据沪、深证券交易所2016年1月22日数据:沪市市值243104亿元、平均市盈率14.60倍;深主板市值61963亿元、平均市盈率24.97倍;中小板市值82130亿元、平均市盈率53.65倍;创业板市值44341亿元、平均市盈率86.47倍。可见A股价高是结构性的,主要是中小创尤其是创业板,以创业板为例,同日数据显示,市盈率超百倍且市值超百亿元的股票共有32只,它们总市值6508亿元,市盈率最高723倍、最低102倍、中位数大致150倍。这些畸高股票是A股的高风险资产,各种分析都难以提供信服的解释,根本原因就在于A股二级市场流行的“灰色模式”和一级市场的供给管控,两种扭曲机制交互作用使它们本质上已成为赌具筹码。其价格向常态回归是必然,是理性的风险释放,监管者没有义务、也没有可能维持其高价,试图调控IPO、推迟注册制来维护更是南辕北辙。

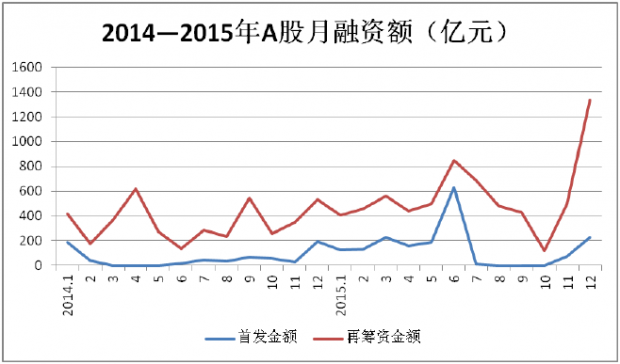

一种深入人心的观点是:IPO放开会分流二级市场的资金导致市场低迷,这种观点似是而非,无需复杂的推理,看下图数据,数据源自证监会“证券市场月报”,其中再筹资金额包括公开增发、定向增发(现金)、配股。从数据可以看出:首先,IPO金额和股市状况没有什么直接关联,金额大的时候股市也可能兴旺,连续几个月首发筹资为零股市也可能低迷;其次,相对A股50万亿上下市值、大致10万亿月交易量,每月区区百亿IPO能有多大冲击;再则,相对于IPO,再融资金额一直高于IPO,2014和2015年度,A股再筹资金额/首发金额分别是6.03、3.80,即使IPO冻结时再融资也很可观,要有所谓分流作用应是再融资,其实也不明显。

股票市场最根本的功能是资源优化配置,核心的配置是在资金需求方(实体经济)和资金供给方(金融市场)间达到均衡优化,当然均衡是动态的、优化是相对的,这个过程需要真实、对称的信息,需要优胜劣汰的运作机制,需要法律环境。简言之,配置过程需要政府的监管,但监管是保障机制的良好运作而不是试图代替、干扰机制,人为调控股票供给就是阉割(或部分阉割)了股票市场的关键功能,从这个角度说,A股很不幸一直是个残缺的市场。把企业看作一种资源要素,管控IPO对未上市公司和上市公司都是配置上的扭曲伤害:近千家公司花费2~3年乃至更长时间等待IPO实属黑色幽默,不合格就让其打道回府,寻求其它渠道(低层次公开市场、私募市场、间接融资等),但事实上他们绝大多数后来也上了,合格就履行必要手续加快放行。欲上市企业心急如焚,打新股民嗷嗷待哺,据说中签率已低于中彩票,监管者横在中间使用添油战术人为形成饥饿效应,只会不断加剧市场的病态;已上市公司,从社会总体效益看拧紧的IPO阀门也非佳音,他们等于获得了一个行政护城河,有点追求的利用上市地位谋求事实上的行业垄断,等而下之的沦为僵尸、卖壳为业,对经济发展均呈负面效应。

中国股票市场历经20多年的演化,已形成庞大的体量,各种利益诉求盘根错节,不同阶段政策作用沉积叠加,影响因素愈益复杂,宛如一盘巨大的棋局,已经走乱、快接近残局了,期望一招制胜是观棋者的幻想。残局并非无解,监管者应秉持正确的监管理念,才可能逐渐扭转颓势,否则好的动机也可能办坏事,爱之适足以害之。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号